Figeac Aero, la pépite de la semaine

Figeac Aero a été fondée par Jean-Claude Maillard en 1989. La société est un partenaire incontournable des grands industriels de l’aéronautique et le plus gros sous-traitant aéronautique en Europe. Elle est spécialiste de la production des pièces de structure en alliages légers et en métaux durs, de pièces de moteurs, de trains d’atterrissage et de sous-ensembles.

Figeac a financé sa croissance principalement par recours à l’endettement. Elle a dû procéder à une restructuration significative de sa dette et réaliser une augmentation de capital en 2022 afin d’assurer la pérennité de l’exploitation après le choc massif du COVID 19 ayant mis le transport aérien à l’arrêt. Après cette opération, le capital se répartit à 54% pour Jean-Claude Maillard, 27% pour un nouvel actionnaire de poids ACE Capital et le reste dans les mains du public. Ace Capital est un fonds soutenu par Tikehau Capital, l'État français et par de grands noms de l'industrie, dont Airbus et Safran, Dassault Aviation, et Thales, qui comptent parmi les plus gros clients de Figeac Aéro. Sa mission est de consolider le secteur de la sous-traitance aéronautique et spatiale en France.

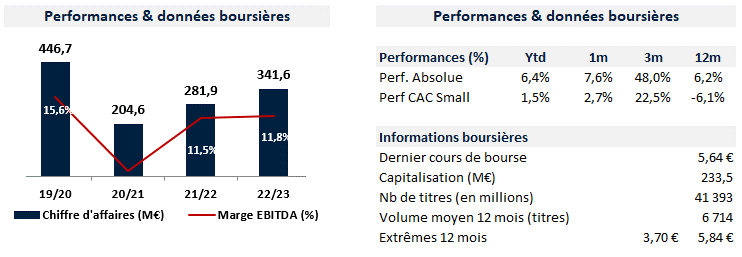

Cotée en bourse Figeac Aéro a réalisé depuis 2013, la société a réalisé 341.6 millions d'euros de chiffre d'affaires annuel au 31 mars 2023. Avec un premier semestre particulièrement solide, Figeac semble en bonne position pour atteindre l’ensemble de ses objectifs financiers pour l’exercice 2023/24, à savoir entre 375 et 390 M€ de chiffre d’affaires, entre 48 et 53 M€ d’EBITDA courant et entre 16 et 20 M€ de free cash flow. Cette génération de free cash flow est une étape clé pour le groupe dans l’accélération de son désendettement. La réduction des dépenses d’investissements et l’optimisation du BFR sont bien avancées, tout comme le plan de rationalisation des sites de productions en zones low cost au Maroc et en Tunisie.

La dynamique actuelle a également permis au Groupe de confirmer ses objectifs financiers pour l’exercice 2024/25, soit 420 - 440 M€ de chiffre d’affaires, 68 - 73 M€ d’EBITDA courant, 20 - 28 M€ de free cash flows, ramenant la dette nette entre 270 - 280 M€.

Nous voyons de solides perspectives de croissance pour la société, portée par la dynamique du secteur aéronautique qui a retrouvé ses niveaux pré-Covid. La montée en puissance de la production d’avions commerciaux gros porteurs permettra une augmentation des taux d’utilisation de l’outil industriel pour le moment de 75% et une amélioration de la rentabilité, le programme A350 étant très bien margé. Les cadences de production mensuelles de cet appareil doivent passer de 5.5 appareils actuellement à 10 en 2026. 50% des commandes prises lors du salon de Dubai en novembre étaient pour des gros porteurs, alors que les commandes lors des salons précédents étaient surtout des commandes de monocouloirs.

La société a présenté début janvier une nouvelle feuille de route ambitieuse PILOT 28 qui vise un chiffre d’affaires à mars 2028 compris entre 550 M€ et 600M€, ce qui implique un taux de croissance annuel moyen de 10.5%. Selon nous, la valorisation actuelle ne reflète que partiellement ce potentiel et la publication des chiffres du T3 le 31 janvier devrait nous permettre de confirmer notre sentiment.