💡 À retenir cette semaine

Le féroce bras de fer entre Trump et le Canada sur les tarifs de l'aluminium et de l'acier ébranle la confiance des investisseurs concernant le marché américain. Le S&P 500 recule de -4,1 % depuis le début de la semaine, tandis que le CAC 40 plonge de -2,3 %. Le CAC Small suit la tendance avec -1,7 %.

🚀 TOP valeurs de la semaine

🏆 Archos (+47,7%)

Archos SA électrise la Bourse : l’action bondit de +47,7 % cette semaine ! Le groupe a en effet annoncé une croissance spectaculaire de +58 % de son chiffre d’affaires en 2024. Cerise sur le gâteau : sa filiale Logic Instrument a décroché un contrat juteux avec le ministère des Armées pour moderniser ses systèmes d’information, suscitant l’enthousiasme des investisseurs.

🏆 Latécoère (+26,0%)

Latécoère s’envole et pas seulement dans les airs ! Le spécialiste des pièces pour Rafale, porté par le boom de la défense, voit son titre grimper de +26 % en quelques jours. Ses résultats 2024, publiés hier, dépassent toutes les attentes et confirment la tendance.

🏆 Téléverbier (+25,0%)

Skiez, investissez ! Téléverbier, acteur clé des remontées mécaniques, a ravi les marchés en finalisant l’acquisition de Télé-Thyon SA. Cette consolidation stratégique dans la poudreuse donne des ailes à l’action, qui s’apprécie de +25 % depuis l’annonce.

📉 FLOP valeurs de la semaine

🏴 Manitou (-21,2%)

Manitou s'écroule sous la charge de sa dernière publication.

Le spécialiste des matériels de manutention et d’élévation suit la tendance à la baisse, mais cette fois, c’est justifié : avec un chiffre d’affaires 2024 en recul de -7,5 %, le marché sanctionne sévèrement. Le cours dégringole de -21,2 %.

🏴 Prodware (-19,9%)

Malgré un revenu à la hausse en 2024, Prodware, spécialiste dans l’édition de logiciels, ne parvient pas à convaincre les investisseurs. Son action perd -19,9 % sur les derniers jours. Malgré un retour à la profitabilité, la société a vu sa marge d'EBITDA décliner de 720bps. Un bug difficile à patcher.

🏴 Tronic's microsystems (-19,1%) Macro-déception pour le leader technologique des nano et microsystèmes électromécaniques : Tronic's Microsystems ne réalise pas une performance à la hauteur des attentes du marché, avec une baisse de -19,1 % cette semaine.

Un ralentissement marqué en 2024

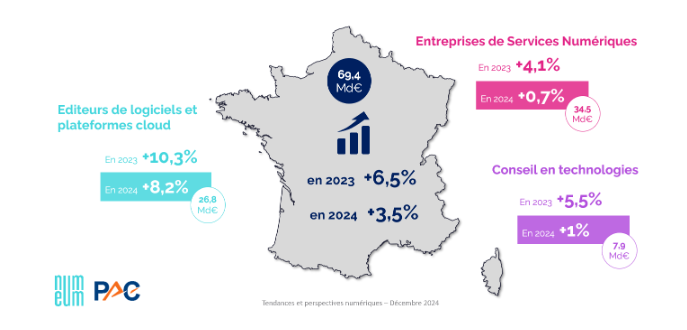

L’année 2024 a marqué un coup d’arrêt pour les Entreprises de Services du Numérique (ESN) en France. Avec une croissance limitée à +0,7 %, contre +3,5 % pour l’ensemble du marché numérique, le secteur peine à maintenir son dynamisme. Ce ralentissement reflète un environnement économique et géopolitique incertain, mais aussi une phase de maturité dans l’adoption des nouvelles technologies.

Pourtant, si l’on y regarde de plus près, certaines niches continuent de croître et de redéfinir les contours du marché.

Les moteurs de croissance du numérique en 2024

Malgré cette croissance modérée, plusieurs segments du numérique affichent une dynamique soutenue, illustrant des tendances de fond qui continueront d’impacter les ESN en 2025.

Le cloud computing : pilier incontournable de la transformation numérique

Avec une progression spectaculaire de +27 %, le cloud computing confirme son rôle central dans la modernisation des infrastructures informatiques. Le marché, désormais estimé à 20,1 milliards d’euros, bénéficie d’une adoption accélérée par les entreprises, soucieuses de flexibilité et d’optimisation des coûts. L’essor du cloud souverain et des solutions hybrides vient renforcer cette dynamique.

L’intelligence artificielle générative : entre promesses et contraintes

Prioritaire pour près d’un tiers des ESN, l’IA générative suscite un engouement croissant grâce à son potentiel en automatisation et en optimisation des processus. Toutefois, sa démocratisation se heurte à deux obstacles majeurs : une pénurie de talents spécialisés et des contraintes réglementaires renforcées au niveau européen. L’adoption de cette technologie nécessitera donc un cadre plus structuré en 2025.

Cybersécurité : un enjeu stratégique en pleine accélération

Avec une hausse des budgets de +8 %, la cybersécurité devient un impératif absolu pour les entreprises. La multiplication des cyberattaques et la généralisation des obligations de conformité renforcent la place des ESN dans la protection des systèmes d’information. Celles qui sauront proposer des solutions innovantes et adaptées aux nouvelles menaces tireront leur épingle du jeu.

Exploitation des données et analytique avancée : vers un numérique toujours plus prédictif

Le big data et l’analyse prédictive continuent de transformer les stratégies d’entreprise. En 2024, ce segment a progressé de +15,7 %, confirmant l’importance croissante des données dans la prise de décision. L’enjeu pour les ESN est désormais d’accompagner leurs clients vers des solutions toujours plus performantes et intégrées.

Numérique responsable : une montée en puissance encore discrète

Le marché du numérique responsable reste modeste, évalué à 0,9 milliard d’euros, mais enregistre une forte croissance de +27 %. Face à une pression réglementaire accrue et à une demande croissante des entreprises pour des solutions durables, les ESN doivent intégrer ces préoccupations dans leurs offres pour capter un marché en pleine structuration.

Les principaux freins à la croissance des ESN en 2024

Si ces tendances technologiques offrent des relais de croissance, plusieurs défis structurels ont entravé la progression du secteur cette année :

- Un climat économique et politique instable : Entre inflation, resserrement du crédit et incertitudes géopolitiques, les décisions d’investissement sont devenues plus prudentes, freinant les grands projets de transformation numérique.

- Un déficit de talents qualifiés : La demande en expertise sur des segments comme l’IA et la cybersécurité dépasse largement l’offre disponible. Les ESN doivent repenser leurs stratégies de recrutement et de formation pour pallier ce déséquilibre.

2025 : une reprise mesurée mais des opportunités à saisir

Le marché du numérique devrait enregistrer une croissance de +4,1 % en 2025. Une légère amélioration par rapport à 2024, mais toujours en deçà des niveaux observés sur la dernière décennie.

Dans ce contexte, les ESN devront s’adapter et renforcer leurs stratégies pour maintenir leur compétitivité :

Repenser l’attractivité des métiers du numérique : Former, recruter et fidéliser les talents devient une priorité stratégique. La pénurie actuelle impose de renforcer les collaborations avec les institutions éducatives et d’investir dans la montée en compétences des équipes.

Accélérer l’innovation : L’IA, le cloud et la cybersécurité restent des axes majeurs d’investissement. L’enjeu sera de proposer des solutions différenciantes et adaptées aux besoins spécifiques des entreprises.

S’engager pleinement dans la transition écologique : Le numérique responsable n’est plus un sujet marginal. Les ESN qui intégreront cette dimension dans leurs offres disposeront d’un avantage concurrentiel clé.

Un secteur en mutation continue

Si 2024 a été une année de consolidation plutôt que de croissance pour les ESN, 2025 s’annonce comme une année charnière. Entre prudence et opportunités, le secteur devra naviguer entre adaptation aux contraintes économiques et accélération des transformations technologiques. L’innovation et l’engagement sur des enjeux durables seront les clés pour garantir la pérennité et la compétitivité des acteurs du marché.

Après plusieurs années de sous-performance et une forte défiance des investisseurs, les small caps connaissent enfin un rebond marqué depuis le début de l’année 2025. Les indices de petites et moyennes capitalisations françaises enregistrent de belles performances, redonnant de l’espoir aux investisseurs particuliers et institutionnels qui avaient progressivement délaissé ce segment du marché.

Un bon début d’année pour les small caps françaises

Depuis le 1er janvier, les indices phares des small caps françaises affichent des progressions solides avec un CAC Small en hausse de 11,2%.

Cette dynamique haussière traduit un changement d’attitude des investisseurs envers ces valeurs souvent jugées plus risquées que les grandes capitalisations. L’amélioration des conditions de marché et le constat de valorisations historiquement basses, a contribué à ce regain d’intérêt.

Les chiffres clés de ce rallye haussier sont :

- 60 % des valeurs du CAC Small enregistrent une performance positive depuis le 1er janvier

- 9 valeurs affichent des hausses supérieures à 50 %

- Eutelsat Communications explose avec une progression spectaculaire de près de 225 %, en raison d’une forte reprise de son activité et d’une réévaluation de son potentiel de croissance

Ces performances contrastent avec les années précédentes où les small caps avaient souffert de leur illiquidité et du désintérêt du marché. Aujourd’hui, elles se positionnent à nouveau comme un segment porteur pour les investisseurs.

Une tendance haussière qui gagne toute l’Europe

Ce rebond ne se limite pas à la France. Les small caps européennes suivent également cette tendance positive, soutenues par les annonces de plan de relance européen, des perspectives économiques plus encourageantes et des valorisations attrayantes :

📊 Indice MSCI Europe Small Cap : +9,66 % depuis le 1er janvier

📊 FTSE Small Cap Germany : +16,70% depuis le 1er janvier. Une forte revalorisation de l’indice s’est opérée en février après une année 2024 difficile

📊 Small caps italiennes : +9,17% depuis le 1er janvier

Vers une reprise des IPO ?

Le retour en grâce des small caps pourrait également relancer le marché des introductions en bourse (IPO), qui avait connu un ralentissement important ces dernières années.

Depuis décembre 2023, six entreprises ont fait le pari de la Bourse pour financer leur développement. Et fait remarquable : elles affichent toutes un parcours boursier positif, un signe encourageant pour les prochaines IPO.

Performances des IPO réalisées depuis décembre 2023

🏆 STIF : +369,2 %

🚀 Lighton : +94,8 %

📊 Planisware : +64,1 %

🔬 Exosens : +63,3 %

💻 Odyssée Technologies : +33,1 %

📚 Louis Hachette : +29,1 % Ce succès des récentes introductions en bourse témoigne de l’attrait retrouvé des investisseurs pour les jeunes entreprises en forte croissance. Si la tendance se poursuit, cela pourrait inciter davantage de sociétés à franchir le pas et enrichir l’univers des small caps cotées

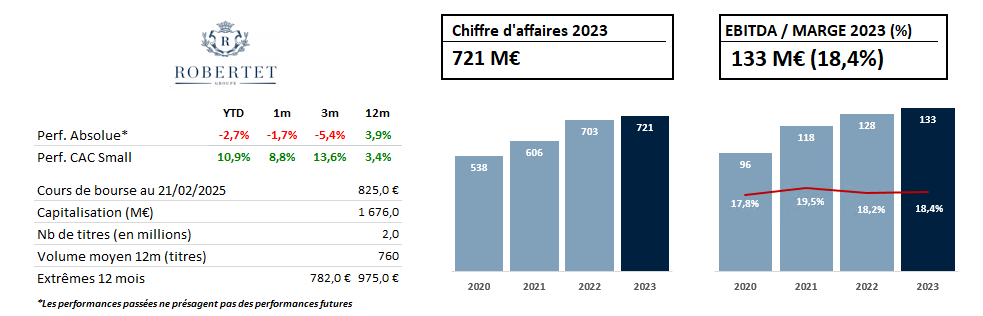

Robertet, au naturel

Tous les secteurs ne se valent pas. Certains comme celui des compagnies aériennes, ou de la grande distribution sont des secteurs dans lesquels l’intensité concurrentielle est tellement élevée qu’il est presque impossible de créer durablement de la valeur.

De l’autre côté du spectre, certains secteurs sont structurellement attractifs. Plongeons aujourd’hui dans celui des fragrances et arômes.

Ce secteur possède plusieurs grands mastodontes, comme Firminich, Givaudan ou encore Symrise. Restons cependant en France pour ce cas d’investissement.

Robertet pépite familiale française, qui va fêter ses 175 ans cette année, n’est « que » le septième acteur de cette industrie. Mais cela ne l’a pas empêché de devenir l’archétype de ce que les anglosaxons appellent un Compounder, une société qui ne cesse de créer plus de valeur, année après année. Tout cela grâce à des choix stratégiques payants.

D’abord, le groupe a développé une expertise inégalée dans les ingrédients naturels. Contrairement à ses concurrents qui misent sur la synthèse, Robertet a fait le choix stratégique de se concentrer exclusivement sur les ingrédients naturels. Un positionnement unique qui lui permet de capter une clientèle haut de gamme à la recherche d'authenticité et de naturalité. Le groupe est devenu leader dans cette « niche », qui n’en sera bientôt plus une, tant elle surperforme le reste de l’industrie.

Ensuite, Robertet a fait le choix d’une intégration verticale quasi-totale, de la sélection des matières premières à la création des extraits, avec un contrôle de chaque étape du processus. Cela permet de garantir une qualité et une traçabilité supérieure à la concurrence. Et cela permet également à Robertet d’avoir les marges brutes les plus élevées du secteur (54% contre 36% en moyenne pour ses concurrents).

Enfin, Robertet a tissé des partenariats de long terme avec les cultivateurs et producteurs du monde entier, sécurisant ainsi son approvisionnement en matières premières rares et précieuses. Il est quasiment impossible pour ses concurrents de répliquer le modèle de Robertet dans les arômes naturels.

Ces avantages concurrentiels se vérifient dans les chiffres : Robertet, pourtant le plus petit acteur côté du secteur, possède les taux de Retours sur Capitaux Employés (ROCE) les plus élevés, au-dessus de 20%.

Un Potentiel de Croissance Durable

Robertet est idéalement positionnée pour surperformer le marché pourtant dynamique des arômes et parfums. Plusieurs tendances sont en soutien :

- Expansion géographique : Déjà bien implantée en Europe et en Amérique du Nord, Robertet ambitionne de conquérir de nouveaux marchés, notamment en Asie, en Amérique Latine et en Afrique, où la demande pour les produits naturels est en forte croissance.

- Tendance à la consommation durable : En tant que leader des ingrédients naturels, Robertet est en première ligne pour répondre à cette demande croissante. Avec presque 10% en croissance organique en 2024, Robertet a d’ailleurs largement devancé ses pairs (6% en moyenne)

- Croissance externe : Robertet poursuit une stratégie d'acquisitions ciblées pour renforcer son expertise et étendre sa présence géographique.

La direction vise une croissance annuelle du chiffre d'affaires de 9% (6% organique et 3% inorganique) et une marge d'EBITDA de 20% à long terme, contre 18% en 2023. Des objectifs qui nous paraissent réalistes, soutenus par une stratégie claire et un positionnement unique.

Une Valorisation Attractive

La présence historique au capital de deux de ses concurrents (Firmenich et Givaudan) a entraîné beaucoup de spéculation autour du titre. Leur poids s’est fortement réduit au cours des dernières mois, au bénéfice d’un renforcement de la famille Maubert, ce que nous voyons d’un bon œil.

En raison de ces turbulences, la valorisation de Robertet est revenue à des niveaux qui offrent un point d'entrée intéressant pour les investisseurs de long terme.

Avec un multiple EV/EBITDA de 12x, quand ses concurrents, avec des ROCE inférieurs et un potentiel de croissance plus faible, se traitent entre 50% et 100% plus cher. La décote de taille ne peut pas tout expliquer.

En conclusion, dans ce secteur terriblement attractif des fragrances et arômes, Robertet est une véritable pépite qui ne peut être ignorée. Des barrières à l’entrée élevées, des perspectives de croissance soutenues et une valorisation relative attractive en font un cas d’investissement intéressant, selon nous. Nous sommes donc d’heureux actionnaires.

Le Pulse en un battement... 💢

📜 L'Édito de Marc Fiorentino : L’Allemagne passe à l’offensive !

Berlin prépare 500 Mds€ d’investissements pour moderniser ses infrastructures et réarmer son industrie. Friedrich Merz veut briser le tabou budgétaire et relancer la machine économique.

🛰️ Eutelsat en Orbite !

Le titre flambe après des spéculations sur un remplacement de Starlink en Ukraine. +123 % en deux jours, mais le groupe reste sous tension avec 3 Mds€ de dette et des pertes abyssales.

🛡 Défense : le marché passe à l’attaque !

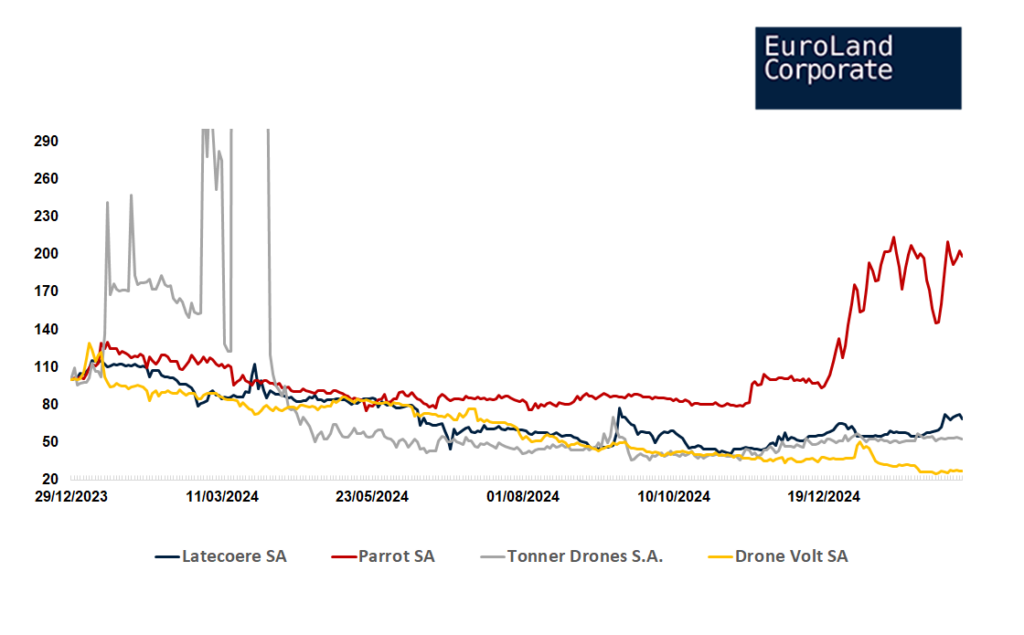

Eutelsat (+476,7 %), Latécoère (+108,5 %), Parrot (+97,4 %), Drone Volt (+121,6 %), Tonner Drones (+175,4 %). Tensions géopolitiques et plan "ReArm Europe" propulsent le secteur à des niveaux records.

🛡 ReArm Europe : 800 Mds€ pour une défense souveraine ?

Face aux tensions géopolitiques, l’UE veut booster ses capacités militaires. Mais entre contraintes budgétaires et résistances politiques, le projet divise.

🐉 La Chine sort l’artillerie budgétaire

Pékin riposte aux sanctions US avec 725 Mds€ injectés dans son économie. Objectif : soutenir la croissance, moderniser ses infrastructures et contrer la pression américaine.

L'édito de Marc Fiorentino 📜

Quand l'Allemagne se réveillera...

L'Allemagne bouge depuis les élections. Elle sort d'une torpeur qui a mené à la succession d'années de croissance négative. C'est une bonne nouvelle pour l'Allemagne. Et c'est une bonne nouvelle pour l'Europe.

Enfin ! L'Allemagne était tétanisée. Sous le choc de l'échec de son business model. Un business model mis à mal par le renchérissement du coût de l'énergie post-Covid et par le piège chinois qui s'est refermé sur l'industrie, et en particulier l'industrie automobile. Mais les dernières élections devraient permettre à l'Allemagne de se remettre en ordre de bataille, au sens propre et au sens figuré.

Depuis la victoire de son parti, Friedrich Merz multiplie les déclarations combatives. Et il a affirmé hier, une fois de plus, qu'il voulait faire sauter le verrou de la limite de déficit et de la dette, pour permettre à l'économie allemande de "pivoter" et de se relancer.

Deux objectifs :

- Le réarmement. On l'a déjà largement évoqué.

- La rénovation des infrastructures. Car l'Allemagne n'est pas seulement le pays des belles autoroutes où les voitures circulent sans limitation de vitesse, ça c'est l'image de pub, l'Allemagne c'est aussi des infrastructures vieillottes.

Qui nécessitent un super plan de super grands travaux. Un plan qui boosterait la croissance.

Les négociations pour la coalition n'ont pas encore abouti mais Merz veut aller vite. D'autant plus vite que les scénarios possibles sont limités. Une alliance avec le centre gauche sortant, le SPD et/ou une alliance avec les Verts. Puisque les autres partis n'ont pas atteint le seuil des 5% des voix et que gouverner avec l'AfD, le parti d'extrême droite, est une option exclue.

500 milliards d’euros. Sur 10 ans. C'est le projet de fonds pour les infrastructures. Rajoutez à cela 1 à 2% du PIB en dépenses militaires supplémentaires. Et vous avez de quoi réveiller une croissance à l'arrêt.

Voilà le projet. Il ne reste plus qu'à agir.

Vite.

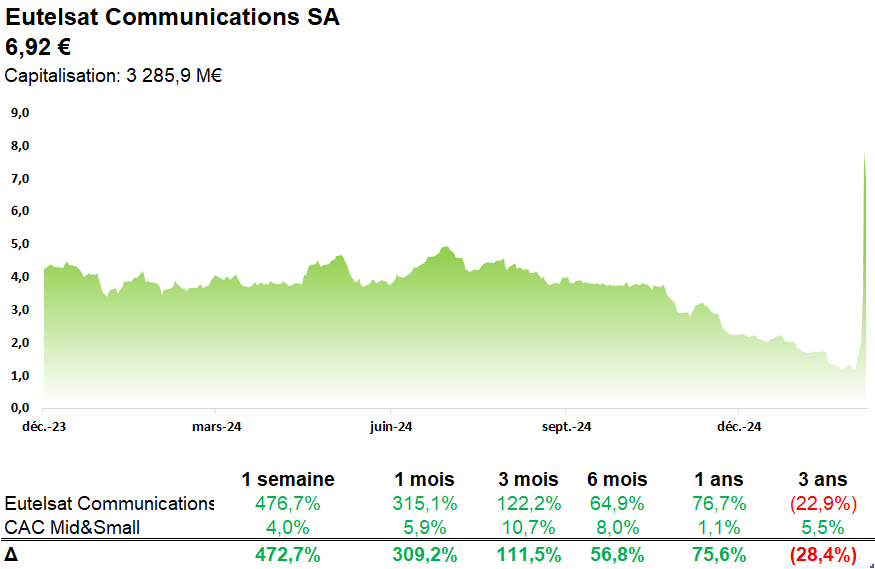

La valeur de la semaine... Eutelsat 🛰️

L’action Eutelsat flambe à Paris (+476,7%), portée par des spéculations sur un possible remplacement du réseau Starlink par ses satellites OneWeb en Ukraine. Cette envolée fait suite aux tensions entre Volodymyr Zelensky et Donald Trump, qui pourraient remettre en question l'utilisation des services de SpaceX dans le pays.

Lundi, le titre a bondi de +68 %, puis jusqu’à +123 % mardi, entraînant une suspension temporaire de cotation par Euronext. Un broker spécialiste du secteur estime que la nécessité pour l’Europe de renforcer son autonomie en matière de défense et de connectivité satellitaire pourrait faire d’Eutelsat un acteur clé.

Malgré cet engouement, le groupe reste fragilisé par une dette de près de 3 milliards d’euros et une perte nette de 873 millions d’euros au premier semestre 2024-2025. Reste à voir si cette hausse spectaculaire s'inscrit dans la durée ou s'il s'agit d'un simple emballement spéculatif.

Le secteur en vogue... La défense 🛡️

En réponse aux récentes évolutions géopolitiques, notamment le retrait du soutien américain à l'Ukraine, les pays européens intensifient leurs efforts pour renforcer leurs capacités de défense. Cette situation a conduit à une augmentation significative des budgets militaires au sein de l'Union européenne (UE).

Pour coordonner et soutenir ces efforts, la Commission européenne a proposé le plan "ReArm Europe", visant à mobiliser 800 milliards d'euros pour renforcer les capacités de défense des États membres. Ce plan sera discuté lors du Conseil européen du 6 mars 2025.

Cette initiative a fortement bénéficié aux valeurs exposées à des domaines stratégiques tels que la défense et la sécurité.

L’opérateur satellite Eutelsat dont nous parlions plus haut dans ce pulse, a vu son cours bondir de +476,7% cette semaine. Une hausse spectaculaire due aux spéculations sur une possible utilisation de ses satellites en Ukraine au détriment de Starlink, la constellation d’Elon Musk.

Dans le même temps, le fournisseur d’équipements aéronautiques Latécoère s’est envolé de +108,5%.

Les fabricants de drone Parrot (+97,4%), Drone Volt (+121,6%) et Tonner Drones (+175,4%) ont également profité de ce contexte favorable.

Du coté de l'empire du milieu 🐉

La Chine sort l’artillerie budgétaire face aux tensions économiques 💰

Pourquoi c’est marquant ? Parce que Pékin adopte une relance budgétaire d’ampleur pour atteindre 5 % de croissance en 2025, alors que la guerre commerciale avec les États-Unis s’intensifie. Face aux nouvelles sanctions américaines, la Chine durcit le ton et renforce ses capacités économiques et stratégiques.

💰 Un plan de relance offensif

• 155 milliards d’euros de dépenses supplémentaires financées par l’État.

• 570 milliards d’euros d’obligations locales pour soutenir les collectivités et l’immobilier.

• Recapitalisation des banques commerciales pour fluidifier le crédit.

• Déficit budgétaire porté à 4 % du PIB, un niveau inédit depuis des décennies.

🔥 Un affrontement commercial qui s’intensifie

Washington a doublé les droits de douane sur les importations chinoises à 20 %, un coup dur pour un pays dont la reprise repose en partie sur ses exportations. En représailles, Pékin a élargi ses taxes sur les produits agricoles et industriels américains.

Le Premier ministre Li Qiang a mis en garde contre une « situation internationale de plus en plus alarmante et compliquée », rappelant que les menaces sur le commerce extérieur et les technologies chinoises sont chaque jour plus réelles.

⚖️ Une stratégie de résistance et de modernisation

• Objectif d’inflation abaissé à 2 %, après une année 2024 marquée par la déflation.

• Investissements massifs dans les infrastructures et la haute technologie (IA, 6G, biotechnologies).

• Maintien du budget de la défense en hausse de 7,2 %, signe d’une volonté de renforcer la souveraineté chinoise face aux tensions internationales.

📌 Et maintenant ?

Pékin adopte une posture offensive : relance budgétaire, riposte commerciale et investissements stratégiques. La Chine veut prouver qu’elle ne pliera pas face aux pressions américaines et se positionne comme un acteur économique incontournable, prêt à jouer la confrontation sur tous les fronts.

@Nathalie Laville

🚀 Découvrez CODAGE Paris avec DealClub Rejoignez l’aventure !

Aujourd’hui, on vous présente une opportunité d’investissement exceptionnelle en partenariat avec le DealClub. Une belle entreprise française, en croissance rentable, avec un management de qualité et un savoir-faire unique.

CODAGE, c’est l’avenir de la cosmétique sur-mesure. Des soins personnalisés, haut de gamme, qui s’adaptent aux besoins de chaque peau.

💡 Pourquoi investir ?

➡ Présents dans les plus grands hôtels et spas de luxe à travers le monde

➡ Une croissance rentable, un modèle solide

➡ Une ambition claire : accélérer leur développement

🎯 Objectif de la levée : 1,7M€

🎟 Ticket d’entrée : 5 000 €

⏳ Durée prévisible : 5 ans

📈 Rendement espéré : +10%/an

✔️ Éligible PEA/PME

👉Investissez dès maintenant dans CODAGE ici

⚠ Investir comporte des risques

L'instant vidéo 🎥

🔬 L’interview du dirigeant – genOway

Depuis 1999, genOway, dirigée par Alexandre Fraichard, développe des modèles précliniques génétiquement modifiés pour la recherche biomédicale.

L’entreprise lyonnaise collabore avec les leaders du secteur pour améliorer la prédictibilité des études précliniques et accélérer l’innovation thérapeutique.

Une expertise scientifique à découvrir. 🌟

L'image de la semaine 📷

🛡️ ReArm Europe – 800 Mds€ pour une défense européenne enfin souveraine ?

Pourquoi c’est marquant ? Parce qu’en réponse aux tensions géopolitiques croissantes et à la suspension de l’aide américaine à l’Ukraine, Ursula von der Leyen a dévoilé un plan de 800 milliards d’euros pour renforcer la défense européenne. Un virage stratégique majeur qui pose une question centrale : l’Europe a-t-elle les moyens de ses ambitions ?

💰 Un plan de financement hors normes

La Commission européenne veut mobiliser ces fonds via plusieurs leviers :

• 650 milliards d’euros grâce à un assouplissement temporaire des règles budgétaires, permettant aux États d’augmenter leurs dépenses militaires sans risquer de sanctions pour déficit excessif.

• 150 milliards d’euros de prêts aux États membres pour financer des achats groupés de matériel militaire : systèmes d’artillerie, missiles, munitions, drones, cyberdéfense…

• Une réorientation de certains fonds européens pour soutenir l’industrie de défense.

⚖️ Un équilibre budgétaire sous pression

L’objectif est clair : éviter une fragmentation des capacités militaires et garantir l’interopérabilité des équipements. Mais cette approche divise déjà :

• L’Italie, la France et la Belgique, aux finances publiques sous tension, auront-elles la capacité d’augmenter encore leurs dépenses militaires ?

• Certains pays, comme l’Allemagne et les Pays-Bas, freinent sur l’idée de nouveaux emprunts communs.

🔥 Un tournant pour l’Europe de la défense

Ce plan marque une rupture : l’Union européenne ne se contente plus de sanctions et d’aides ponctuelles, elle veut bâtir une puissance militaire intégrée.

• Une autonomie stratégique qui s’impose : avec l’incertitude américaine et les tensions géopolitiques, la nécessité d’un réarmement européen devient un enjeu clé.

• Un marché de la défense en mutation : au-delà des industriels traditionnels, les technologies de rupture (IA, cybersécurité, spatial) seront au cœur des futures stratégies militaires.

📌 Et maintenant ?

L’Europe assume son entrée dans une nouvelle ère de réarmement, cherchant à s’émanciper du parapluie américain. Mais reste à savoir si ce plan sera viable financièrement et politiquement. Les discussions au Conseil européen extraordinaire du 6 mars seront décisives...

© European Comission

💡 À retenir cette semaine

Alors que l’Union Européenne fait le branle-bas de combat et que Trump a dégainé ses fameux droits de douane contre ses anciens partenaires économiques, les marchés français progressent. Le CAC 40 avance de +0,4% tandis que le CAC Small effectue une percée remarquable (+7,1%).

Dans le camp des entreprises, Claranova, Parrot et ABL Diagnostics affichent des performances triomphantes.

En revanche, Nexity, Valbiotis et Waga Energy ont été battues à plate couture.

🚀 TOP valeurs de la semaine

🏆 Claranova (+43,9%)

Claranova bondit de +43,9% après l’annonce de discussions exclusives pour céder sa division PlanetArt au fonds Atlantic Park et à son équipe dirigeante pour environ 160 M$ (hors trésorerie et dette). Cette vente valorise PlanetArt à 180 M$ et recentrerait Claranova sur son activité logicielle Avanquest, potentiellement valorisée à 276 M€. L’opération, qui réduirait significativement l’endettement du groupe (102 M€ en juin 2024), doit être finalisée au T2 2025 après approbation des actionnaires.

🏆 Parrot (+42,0%)

De son coté, le cours de Parrot décolle de +42% grâce à son positionnement sur les drones destinés au marché de la sécurité et de la défense.

🏆 Blockchain (+26,7%)

Enfin, Blockchain Group clôture notre top hebdomadaire avec une performance de +26,7%. Le titre profite des spéculations suite à une initiative de Donald Trump consistant à créer une réserve stratégique de cryptomonnaies.

📉 FLOP valeurs de la semaine

🏴 Nexity (-21,1%)

Nexity s’effondre de -21% après avoir publié des résultats peu glorieux. En 2024, la société a notamment vu son chiffre d’affaires diminuer de -12% à 3,5 Mds€. Le résultat opérationnel s’est également écroulé à 2 M€ (vs 246 M€ en 2023).

🏴 Waga (-14,1%)

Waga, le producteur de biogaz de décharge n’a plus de jus. Cette semaine le titre cède -14,1% en bourse.

🏴 Precia Molen (-13,6%)

Precia vient clôturer notre flop hebdomadaire avec une baisse de -13,6%. L’industriel a publié un chiffre d’affaires 2024 légèrement en dessous des attentes des analystes et fait preuve d’une relative prudence pour l’exercice 2025.

Image de couverture : SAUL LOEB | Crédits : AFP

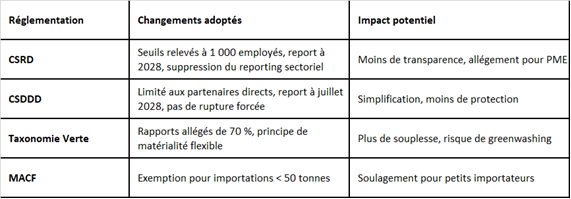

Bruxelles a tranché : le 26 février 2025, la Commission européenne a adopté la loi Omnibus, un paquet législatif qui réduit de 25 % les charges administratives liées aux obligations environnementales et sociales des entreprises – 35 % pour les PME – avec 6,4 milliards d’euros d’économies annuelles. Portée par Ursula von der Leyen, cette réforme touche quatre piliers du Pacte vert : la Corporate Sustainability Reporting Directive (CSRD), la Corporate Sustainability Due Diligence Directive (CSDDD), la Taxonomie Verte et le Mécanisme d’Ajustement Carbone aux Frontières (MACF). Entre relance économique et durabilité repensée, l’Union européenne (UE) ajuste sa trajectoire, avec un impact marqué pour les petites et moyennes entreprises, souvent débordées par ces exigences.

Une réponse aux pressions des entreprises

Depuis juillet 2024, la CSRD impose aux entreprises de plus de 250 employés de publier des rapports précis sur leurs impacts environnementaux et sociaux, un outil clé pour atteindre la neutralité carbone d’ici 2050. La CSDDD, entrée en vigueur simultanément, exige une surveillance stricte des chaînes d’approvisionnement, tandis que la Taxonomie Verte, effective depuis 2020, oriente les investissements vers des activités durables. Ces réglementations, bien que saluées pour leur ambition, ont suscité de nombreuses critiques, notamment parmi les PME et les industriels comme Haulotte ou Michelin, qui gèrent des réseaux de milliers de fournisseurs. Pour répondre à ces tensions, la loi Omnibus cherche à alléger le fardeau administratif des entreprises européennes pour préserver leur compétitivité face aux géants chinois et américains, qui subissent des normes moins contraignantes.

Des ajustements pragmatiques ou risqués ? La loi introduit des changements notables, particulièrement bénéfiques pour les PME. Pour la CSRD, le seuil passe de 250 à 1 000 employés, exemptant environ 80 % des entreprises initialement visées, et les obligations – comme le reporting des émissions ou des politiques ESG – sont repoussées à 2028, offrant un répit de quatre ans aux petites structures. Le reporting sectoriel, qui détaillait les impacts par activité, disparaît, simplifiant les démarches pour les PME souvent dépourvues de ressources dédiées. La CSDDD est décalée à juillet 2028 et se limite aux partenaires directs, sans rendre obligatoire la rupture avec des sous-traitants fautifs, un soulagement pour les entreprises dépendantes de chaînes complexes. La Taxonomie Verte reste en place, mais ses rapports sont réduits de 70 %, avec un principe de matérialité permettant aux PME d’ignorer les données jugées secondaires. Le Mécanisme d’Ajustement Carbone aux Frontières (MACF) exempte les importations sous 50 tonnes, avantageant les petits importateurs.

Contexte économique

La loi Omnibus s’inscrit dans une urgence économique mise en lumière par deux rapports clés. Le rapport Draghi de septembre 2024 alertait sur la stagnation de l’UE, avec une production industrielle en chute (indice 96 en zone euro), face à des concurrents dérégulés comme les États-Unis sous Trump, plaidant pour moins de bureaucratie et plus d’innovation. Le rapport Letta, publié en avril 2024, complétait ce diagnostic en proposant une refonte du marché unique pour stimuler la compétitivité, notamment via une intégration accrue des secteurs financiers et énergétiques. Ensemble, ils ont inspiré Omnibus, qui allège les contraintes notamment pour les PME, moteur de l’emploi européen.

Un équilibre en jeu

Omnibus apporte des bénéfices concrets aux entreprises, notamment les PME : la CSRD et la CSDDD allégées leur permettent de se concentrer sur leur croissance plutôt que sur des rapports complexes, tandis que le MACF simplifié réduit les coûts pour les petits importateurs. Côté financement, la réforme devrait faire économiser aux entreprises 6,3 milliards d’euros par an de charges administratives et permettrait selon l’UE de mobiliser 50 milliards d’euros d’investissements publics et privés supplémentaires, ciblant des projets comme les technologies vertes pour booster les PME innovantes. Mais les détracteurs de cette loi s’émeuvent : en exemptant 80 % des entreprises du reporting, la transition écologique risque de perdre en clarté, et la CSDDD light pourrait affaiblir le contrôle des supply chains.

Vers une politique verte recentrée ?

La CSRD, la CSDDD et la Taxonomie ne sont pas abolies, mais redimensionnées. En ciblant les plus grandes entreprises, l’UE maintient un contrôle là où les émissions pèsent, tout en épargnant les PME, souvent démunies face à ces exigences. Cette approche pragmatique pourrait soutenir l’économie sans renier le Pacte vert, mais elle interroge : l’Europe peut-elle rester un leader climatique avec une politique verte allégée ? Pour les PME, c’est une bouffée d’air ; pour l’écologie, un pari.

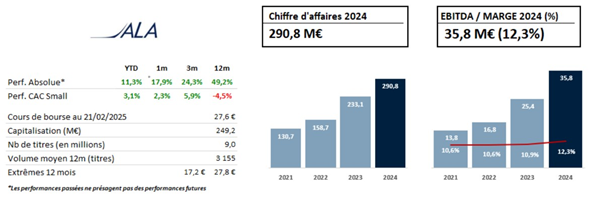

ALA SpA

ALA est un distributeur italien et un fournisseur de solutions de chaîne d'approvisionnement spécialisés dans les secteurs de l'aérospatiale et de la défense.

L'entreprise intervient dans la production et la maintenance de moteurs, de structures d'avions, d'équipements, de systèmes et d'intérieurs d'avions militaires et commerciaux. Ses clients incluent les 30 premiers acteurs mondiaux de l'industrie.

ALA bénéficie de fondamentaux solides. L’entreprise opère dans un secteur aux barrières à l'entrée très élevées, notamment dans les services logistiques, ce qui lui confère un avantage concurrentiel durable. Son activité est peu capitalistique, bien qu’elle nécessite des besoins élevés en fonds de roulement pour les stocks. L'entreprise assure une grande visibilité grâce à des contrats récurrents à long terme, en particulier dans la logistique, qui représente environ 50 % du chiffre d'affaires. Cependant, sa clientèle est concentrée, Leonardo représentant environ 40 % du chiffre d'affaires.

Plusieurs leviers stratégiques soutiennent la croissance d'ALA (une croissance organique de +27 % en 2024).

L'entreprise exécute un important nouveau contrat de service logistique avec Dassault Aviation, qui monte en puissance (3 M€ de chiffre d'affaires en 2023 et environ 20 M€ en 2024) et qui doit atteindre entre 40 et 45 M€ de chiffre d'affaires récurrent d'ici 2026. Elle bénéficie également des synergies commerciales issues de l’acquisition stratégique de SCP Sintersa en 2022, un fabricant espagnol de systèmes d'interconnexion électrique de haute performance. Son exposition équilibrée à la défense et à l'aviation civile constitue un atout supplémentaire, ces secteurs affichant des prises de commandes élevées en 2024.

Par ailleurs, la direction est confiante quant aux perspectives de croissance future à deux chiffres, à une amélioration significative des marges (objectif de 16 % de marge d’EBITDA contre 12 % en 2024) et à la création de nouvelles synergies avec Sintersa. Le recours croissant à l'externalisation de la chaîne d'approvisionnement dans l'aérospatiale et la défense joue en faveur d'ALA.

De plus, le leader du marché Incora, qui détient environ 35 % de parts de marché, traverse une période de difficulté financière et est placé sous la protection du chapitre 11 aux États-Unis, ce qui pourrait permettre à ALA de capter des parts de marché supplémentaires. L'entreprise développe d’ailleurs une équipe aux États-Unis pour renforcer sa présence et accélérer sa croissance sur ce marché stratégique.

Avec des fondamentaux solides, des perspectives de croissance avec une bonne visibilité et une valorisation actuelle à 12x P/E 2025 et 7x EV/EBITDA 2025, ALA représente une opportunité attractive.

Historiquement, les transactions comparables dans le secteur se sont effectuées autour de 12 fois l'EV/EBITDA, ce qui souligne également le potentiel de hausse.

Le Pulse en un battement... 💢

📜 L'Édito de Marc Fiorentino : Make Europe Great Again

450 millions de consommateurs, 150 Mds€ d’excédent commercial et des taux plus bas qu’aux US. L’Europe a les cartes en main, reste à jouer offensif.

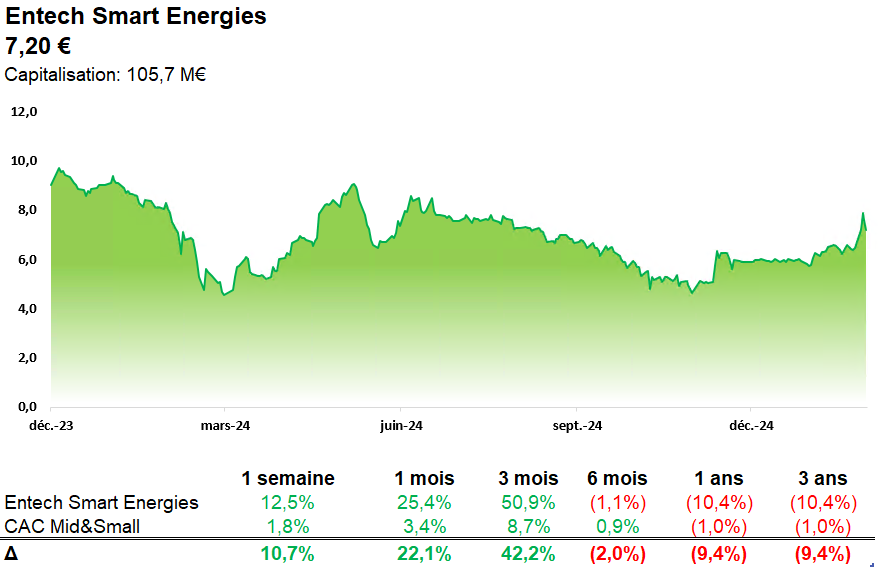

⚡ Entech sous tension… positive !

+12,5 % après un contrat de 30 M€ dans le stockage d’énergie. Croissance confirmée, transition énergétique en marche. Entech envoie un signal fort.

🏥 Santé : un secteur en pleine forme !

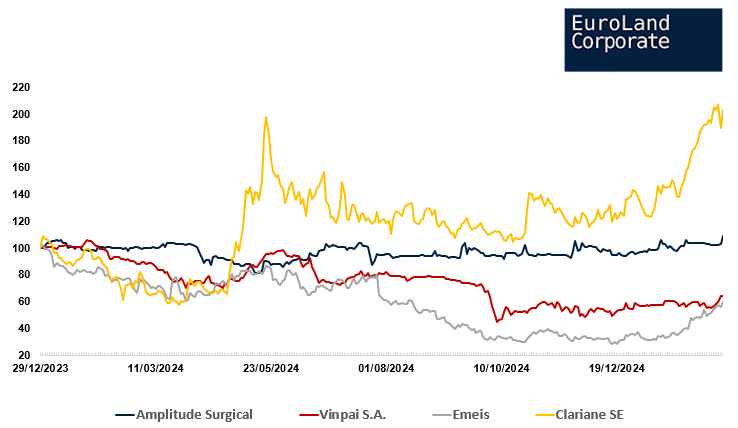

Clariane (+17,6 %), Emeis (+22,6 %), Amplitude Surgical (+7,1 %) et Vinpai (+12,6 %). Résultats solides, expansions stratégiques : la santé ne faiblit pas.

🇮🇩 L’Indonésie voit grand

Objectif : 900 Mds$ d’actifs avec son fonds souverain. Un pari audacieux, inspiré de Singapour, pour booster les investissements stratégiques.

🔥 Trump rallume la guerre commerciale

Taxe de 25 % sur les produits européens, Bruxelles promet des représailles. Trump attaque, l’UE riposte : saison 2 du clash transatlantique, popcorn prêt !

L'édito de Marc Fiorentino 📜

La puissance de l'Europe

J'en ai ras-le-bol de l'"Europe bashing". Surtout depuis l'élection de Trump et les attaques de son administration contre l'Union européenne et l'Ukraine. Il me paraît essentiel de revenir sur une constatation objective : l'Europe est une puissance mondiale. Elle se cherche certes au plan politique, mais au plan économique, elle est forte et a un potentiel réel de rebond.

L'Union européenne compte 27 membres, dont 20 font partie de la zone euro. 450 millions d'habitants, autant de consommateurs "solvables", comme le rappelait Benaouda Abdeddaïm dans C'est Votre Argent. Solvables grâce à un niveau d'épargne élevé et un endettement relativement faible. 18 000 milliards d'€ de PIB, faisant de l'UE une des trois premières puissances économiques mondiales.

L’Union Européenne affiche deux chiffres extrêmement positifs.

- Balance commerciale : 150 milliards d’€ de surplus, à comparer avec le déficit abyssal des États-Unis (-100 milliards de $).

- Balance des paiements courants : En attente des chiffres définitifs de 2024, mais elle devrait approcher 600 milliards d'€ (-310 milliards de $ pour les US). Comme le souligne régulièrement Jean-Marc Daniel, une balance excédentaire est le signe d'une économie saine et puissante.

Des faiblesses, certes. La principale : la croissance sous 1%. Mais avec un vrai potentiel de rebond si l'Allemagne pivote. Le chômage moyen reste à 5.9%, mais s'améliore. L'inflation baisse à 2.7% (2.4% pour la zone euro).

Côté taux d’intérêt, l'Europe affiche une baisse. L'Allemagne emprunte à 2.45% sur 10 ans, contre 4.40% pour les États-Unis. L’euro, lui, reste stable, sans entraver le commerce extérieur ni la croissance.

Bref, on y croit. L’Europe n’est pas les États-Unis : moins dynamique, mais plus sociale. Elle doit être plus unie, sortir de sa naïveté face à la Chine, résister aux pressions américaines. Surtout, elle doit prendre conscience de sa puissance et se faire respecter.

Prise en étau entre la Chine et les États-Unis, l’Europe a tout pour réussir.

MAKE EUROPE GREAT AGAIN !

La valeur de la semaine... Entech Smart Energies ⚡

Les batteries sont bien chargées cette semaine pour Entech Smart Energies ! L'entreprise a branché un contrat de plus de 30M€ avec un opérateur français du secteur de l’énergie. Spécialiste de la conversion et du stockage des énergies renouvelables, le groupe est chargé de construire des systèmes de stockage par batterie (BESS) qui équiperont plusieurs sites à travers la France. Ce contrat devrait générer au moins 15M€ de chiffre d’affaires (CA) dès 2025.

Et ce n’est pas tout ! Le groupe a publié un chiffre annuel électrisant, bien que calculé sur seulement 9 mois. Entech a en effet décalé son exercice fiscal pour le clôturer au 31 décembre, rendant les comparaisons avec l'année précédente plus complexes. Mais pas d’inquiétude, la croissance est bel et bien au rendez-vous ! La preuve ? Le segment Entech Solutions affiche un CA de 9,6M€, contre 7,7M€ au 31/03/2024. Autrement dit, en 9 mois, Entech a fait mieux qu’en 12 l’an dernier. Cette performance découle d’une réorganisation stratégique visant à augmenter la part d’Entech Solutions dans le CA global, qui passe de 17,0% à 27,2%. Le segment phare du groupe, Entech Construction, reste dominant avec 72,4% du CA total, soit 25,5M€.

Résultat ? Les marchés ont bien capté le signal positif : le cours de l’action s’est envolé de +12,5% sur la semaine.

Le secteur en vogue... La santé 🏥

Le secteur de la santé affiche une forme olympique cette semaine, avec plusieurs acteurs clés qui montent en puissance ! Si le segment des EHPAD reste sous surveillance, les deux poids lourds français du secteur publient des résultats solides. Clariane a ainsi annoncé lundi un CA en croissance organique de +6,6%, atteignant 5,5Mds€, et dépassant largement l’objectif initial de 5%. Pour 2025, l’ambition est confirmée avec une prévision de +5% de croissance organique. Résultat : le titre s’offre un beau +17,6% sur la semaine. Quant à Emeis, qui avait déjà publié de bons résultats il y a près d’un mois, elle continue de surfer sur la vague haussière avec une envolée de +22,6% de son titre.

Du côté des publications de qualité, Amplitude Surgical fait aussi parler d’elle. Le spécialiste des implants pour la chirurgie des articulations affiche un CA semestriel (S1 2024/2025) de 51,5M€, en hausse de +5,0%. L’activité en France, qui représente 71% du chiffre d’affaires, progresse quant à elle de +4,6% sur la période. Les marchés n’ont pas manqué de saluer cette performance, propulsant le titre de +7,1% sur la semaine.

Et pour finir, Vinpai met les voiles vers l’Inde ! Le spécialiste des ingrédients à base d’algues bondit de +12,6% après l’annonce de son rachat par la firme indienne Camlin. L’accord prévoit l’acquisition de 79% des titres de la société française ainsi que l’émission de 3,3M€ d’obligations convertibles. Une opération qui permettra non seulement d’éponger la dette de Vinpai (1,25M€), mais aussi d’accélérer son expansion à l’international.

Des nouvelles des USA 🦅

Donald Trump remet les droits de douane sur la table et l’Europe risque de passer à la caisse. Lors d’une réunion à la Maison-Blanche, l’ex-président a annoncé une taxe de 25 % sur les produits européens, dans la lignée des mesures protectionnistes qui avaient marqué son premier mandat. Objectif affiché : rééquilibrer les échanges commerciaux et défendre les intérêts américains. Avec sa verve habituelle, Trump ne fait pas dans la nuance : "L’UE a été conçue pour entuber les États-Unis."

À Bruxelles, les esprits s’échauffent. La Commission européenne dénonce des mesures "injustifiées" et promet une riposte "ferme et immédiate". L’Europe avait déjà encaissé les surtaxes sur l’acier et l’aluminium sous l’ère Trump, et pourrait bien répliquer avec des sanctions ciblées sur certains produits américains. La guerre commerciale transatlantique, saison 2, semble bel et bien lancée.

Pendant ce temps, Trump déroule son mantra protectionniste : "Nous sommes la corne d’abondance. Si nous n’achetons plus rien, nous gagnons." Une vision où le commerce se joue à somme nulle, et qui risque de réveiller les vieux démons du conflit commercial entre Washington et Bruxelles. Reste à voir si cette fois, l’Europe choisira de rendre coup pour coup. 🍿

@grok

L'image de la semaine 📷

L’Indonésie mise sur un fonds souverain d’envergure !

L’Indonésie ne se contente pas de renforcer son appareil économique. Avec Danantara Indonesia, son tout nouveau fonds souverain, le pays affiche une ambition claire : gérer, à terme, plus de 900 milliards de dollars d’actifs. Une initiative qui s’inspire directement du modèle singapourien et qui vise à transformer l’économie indonésienne sur le long terme.

Danantara suit l’exemple de Temasek, le fonds souverain singapourien qui investit dans des entreprises stratégiques pour le compte de l’État. L’idée est similaire : récupérer les participations publiques dans les grandes entreprises nationales et les gérer avec une logique d’investissement à long terme. Pour démarrer, le fonds bénéficie d’un capital initial de 20 milliards de dollars, mais l’objectif est d’atteindre une échelle bien plus large dans les années à venir.

Au-delà de sa dimension financière, Danantara se positionne comme un outil clé de développement économique. Il doit permettre d’accélérer les investissements dans plusieurs secteurs stratégiques :

- les énergies renouvelables,

- la production alimentaire,

- le traitement des métaux (nickel, bauxite, cuivre),

- et l’intelligence artificielle.

Le président Prabowo Subianto, qui prendra ses fonctions en octobre, mise sur ce fonds pour accélérer la croissance économique, avec un objectif ambitieux : passer de 5 % à 8 % par an.

Si l’Indonésie affiche de grandes ambitions, la mise en place du fonds ne fait pas l’unanimité. Des manifestations ont éclaté, dénonçant des coupes budgétaires massives destinées à financer cette initiative. Par ailleurs, la gouvernance du fonds pose question, car Danantara rendra directement compte au président, ce qui soulève des inquiétudes sur l’indépendance et la transparence de sa gestion

@AFP

💡 À retenir cette semaine

La bromance de Macron et Trump n'est pas visible sur les marchés boursiers, la France et les Etats-Unis prennent des directions opposées : le CAC Small grimpe de +0,5% et le CAC 40 de +0,4%, tandis que Wall Street est loin derrière avec un S&P 500 qui recule de -2,4%. Côté entreprises, Tarkett tire sa révérence, Entech Smart Energies charge ses batteries pour l'avenir, et Emeis retrouve de la vitalité.

En revanche, Blockchain Group chute presque aussi vite que les ventes de Tesla en Europe, Poxel se liquéfie avec une trésorerie en mode compte à rebours, et Marie Brizard Wine & Spirits se prend une gueule de bois avec la baisse du marché des spiritueux.

🚀 TOP valeurs de la semaine

🏆 Tarkett (+20,5%)

Game over pour Tarkett en bourse : ses actionnaires de référence (Deconinck et Wendel) veulent retirer le tapis sous les pieds des investisseurs minoritaires avec une offre publique de retrait à 16€ par action, bien au-dessus des 14€ cotés avant l'annonce.

🏆 Entech Smart Energies (+18,0%)

Entech met les watts avec un contrat de 30 M€ pour la fourniture de batteries sur plusieurs sites en France, au profit d’un grand acteur du secteur. Un véritable power move pour atteindre son objectif des 300 M€ de CA en 2029.

🏆 Emeis (+15,6%)

Laurent Guillot, PDG d'Emeis, voit l'avenir en rose : "Le potentiel de notre action est énorme !" Après un passage par l’urgence financière, le groupe de maisons de retraite reprend du souffle grâce à son plan de cessions de 1,5 milliard d'euros d'ici 2025. Avec une prévision de résultat en hausse de +15% à +18%, l'entreprise semble avoir retrouvé une seconde jeunesse.

📉 FLOP valeurs de la semaine

🏴 Blockchain Group (-21,1%)

Bitcoin chute et Blockchain Group plonge avec : la société, qui veut jouer les Bitcoin Treasury Companies, a validé une émission d’actions à hauteur de 300 M€. Un all-in risqué qui pourrait payer... ou laisser les investisseurs sur le carreau.

🏴 Poxel (-13,3%)

La biotech a doublé son CA à 6,6 M€, mais elle brûle du cash plus vite qu'un laboratoire en pleine course au vaccin : sa trésorerie a fondu de 10 M€ en trois mois, passant de 13,1 M€ à seulement 3,7 M€. Un compte à rebours qui pourrait inquiéter les investisseurs.

🏴 Marie Brizard Wine & Spirits (-9,6%)

Le marché des spiritueux a un coup dans l’aile, et Marie Brizard trinque : un CA en recul de -2,8% à 188,4 M€, plombé par une chute de -5,5% à l’export. Si les taxes douanières augmentent, les actionnaires risquent d'avoir besoin d’un remontant.