« Seb c’est bien » et encore mieux à ce prix !

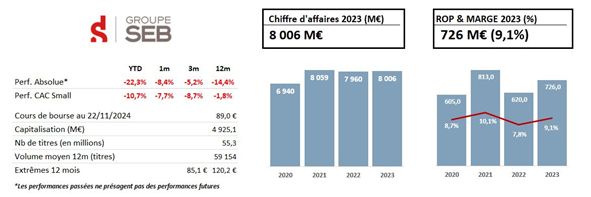

On profite du passage sous les 5 Milliards de capitalisation boursière pour pousser cette grande, vieille (fondée en 1857) et pourtant tellement innovante compagnie.

Faut-il vraiment présenter le Groupe Seb ? Aujourd’hui, la société est une constellation de plus de 30 marques dont les plus connues sont Tefal, Rowenta ou encore Krups. De plus, la société a développé un pôle Professionnel sur les dernières années qui représente aujourd’hui 12% du chiffre d’affaires.

La société est bien diversifiée au niveau géographique avec plus de 40% de ses ventes dans la zone EMEA, dont 30% en Europe de l’Ouest, 1/3 de ses ventes en Asie dont environ 25% en Chine via sa filiale Supor, et moins de 15% dans la zone Americas dont 9% pour les USA.

Pourquoi le cours de bourse a-t-il baissé de quasi 30% depuis mai, alors même que la société a confirmé l’ensemble de ses prévisions ?

Tout d’abord la Chine est un sujet d’inquiétude majeur pour les investisseurs. En effet, sur 9 mois, le chiffre d’affaires est en baisse de 3.5%. Loin d’être catastrophique lorsque l’on retraite des effets de change (-0.6% à taux périmètre comparable), nous considérons ceci comme une performance correcte, eu égard à l’environnement macro-économique en Chine. Supor, n°1 en Chine, résiste très bien grâce à ses innovations et son expertise en activation omnicanale.

Il est bon de rappeler que Supor est coté en bourse. La valorisation de cet actif représente 95% de la capitalisation du Groupe Seb aujourd’hui pour 25% des ventes…

Plus récemment, l’élection de Trump a apporté son lot de d’incertitudes. Les taxations sur les droits de douanes nous semblent peu inquiétantes dans la mesure où le groupe est l’une des seules sociétés d’électroménager à disposer d’outils de production aux USA. Cependant, l’appréciation de l’USD pourrait davantage impacter le résultat opérationnel. Pour l’année 2025 toutefois, l’entreprise est fortement couverte ce qui ne devrait pas pénaliser l’entreprise.

La société a confirmé, fin octobre, ses engagements pour l’année 2024 à savoir une croissance organique des ventes autour de 5% et une marge opérationnelle proche de 10%. Dès lors, la valorisation actuelle est en décorrélation des fondamentaux de la société.

D’après nos estimations, le titre se traite à moins de 10x le ROC et moins de 9x en 2025 (la moyenne des 20 dernières années est à 13.5x). La société dégage beaucoup de trésorerie, ce qui lui permet un désendettement rapide passant d’un levier d’endettement (Dette nette/Ebitda) de 2.3x à 1.3x en 2025.

En somme, le cours de bourse actuel offre une réelle opportunité d’achat.