Les majors pétrolières face au dilemme de la transition

Les majors pétrolières vivent une époque paradoxale. Portées par des cours de l’énergie élevés et une discipline financière retrouvée, elles dégagent des niveaux de rentabilité spectaculaires. Mais cette performance masque une tension croissante entre la logique de rentabilité issue des activités fossiles et l’impératif d'investissement dans la transition écologique. Le green, créateur ou destructeur de valeur pour les majors pétrolières ?

Des activités fossiles toujours très rentables

Malgré le discours dominant sur la transition énergétique, les majors pétrolières continuent de démontrer lapuissance de leur modèle économique fossile. La hausse structurelle des prix du pétrole et du gaz depuis 2022, combinée à une stratégie de discipline capitalistique post-crise Covid, leur a permis de dégager des niveaux de rentabilité exceptionnels.

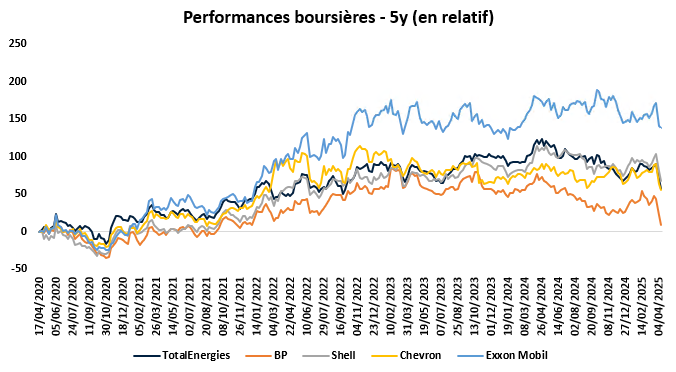

Combinée à un retour à l'actionnaire important, que ce soit à travers le versement de dividendes généreux ou des programmes de rachats d'actions, cette solidité opérationnelle s’est naturellement reflétée dans les performances boursières. A l'inverse, le pari de BP, qui a pris plus tôt que les autres le tournant vert, n'a pas fonctionné. Cela traduit, entre autres, le fait que le marché continue de valoriser la capacité à délivrer du cash sur des actifs pétroliers matures, davantage que la promesse d’un repositionnement stratégique dans des segments encore peu rentables.

Investir dans l'avenir ou servir le présent ?

Depuis quelques années, toutes les majors ont annoncé des objectifs de transition énergétique. Mais les trajectoires divergent :

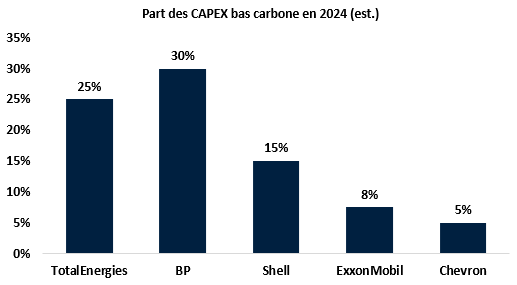

- TotalEnergies suit une stratégie dite « duale » : elle reste active dans le pétrole tout en investissant massivement dans le gaz et les renouvelables. En 2024, environ 25 % de ses investissements sont fléchés vers les projets bas carbone

- BP avait adopté une ligne plus radicale : réduction progressive de sa production d’hydrocarbures, recentrage sur l’électricité et les services énergétiques. Une posture audacieuse… mais sanctionnée par la Bourse.

- Shell, après avoir suivi une voie similaire, a fait volte-face en 2023, annonçant un recentrage sur ses activités fossiles.

Chevron et ExxonMobil restent fidèles à leur ADN pétrolier, ne se diversifiant que marginalement via le captage de carbone ou les biocarburants.

Ce clivage stratégique reflète une interrogation de fond : le marché est-il prêt à valoriser la transition énergétique ? Pour l’instant, la réponse semble être non. Les efforts de diversification ne génèrent ni prime de valorisation, ni soutien boursier particulier. Au contraire, ils peuvent être vus comme un affaiblissement du modèle historique.

La transition sous pression...

L’arrivée d’Elliott Management au capital de BP illustre cette fracture actionnariale. Le fonds activiste, qui a révélé en mars une participation de près de 5% au capital de la société, a fortement critiqué la dispersion stratégique de l’entreprise, estimant que BP devrait immédiatement céder des actifs liés aux énergies renouvelables, freiner ses dépenses dans les projets greenfield et se recentrer sur son métier historique, le fossile.

Pris dans la tourmente de l'activiste, le président de BP, Helge Lund, a annoncé son intention de quitter ses fonctions, probablement au cours de l'année 2026. Lund avait notamment activement soutenu la stratégie du précédent CEO, qui aurait du amener BP à la neutralité carbone en 2050.

... Temporaire ?

Le cas BP renforce une réalité qui semble pour le moment s'imposer: tant que le pétrole rapporte, la transition est tolérée, mais non valorisée.

Mais ce pari a ses limites. Sur le plan réglementaire, l’Union européenne, la SEC ou encore la taxonomie verte imposent aux entreprises des trajectoires crédibles de décarbonation. Sur le plan concurrentiel, de nouveaux acteurs émergent dans l’électricité, les batteries, les réseaux ou l’hydrogène. Et sur le plan financier, l’accès au capital commence à se conditionner à des objectifs climatiques explicites. Le vrai défi n’est donc pas la rentabilité à court terme. Il est dans la capacité à exister, à l’horizon 2035, dans un monde décarboné, où les hydrocarbures pourraient être structurellement dévalorisés.