Sopra Steria, la pépite de la semaine

Avec presque 6 Mds€ de chiffre d’affaires, Sopra Steria est la 3ème société de services informatiques française et 10ème à l’échelle européenne. Le groupe réalise en effet plus de la moitié de son activité hors de France avec de fortes positions en Angleterre, au Benelux, en Allemagne et en Scandinavie.

Structurellement exposé aux enjeux de transformation numérique et digitale de ses clients, Sopra est sur une belle dynamique de croissance organique. En outre, le groupe complète son maillage géographique et renforce ses parts de marché en menant une stratégie d’acquisitions ciblées. Acquisitions entièrement auto-financées grâce à la forte génération de trésorerie du groupe. En 2023, le groupe a notamment finalisé le rachat de 3 sociétés de taille : CS Group en France, Tobiana en Belgique et Ordina aux Pays-bas. Trois acquisitions qui vont apporter près de 900 M€ de chiffre d’affaires supplémentaires en année pleine, ce qui représente presque 17% des revenus du groupe en 2022.

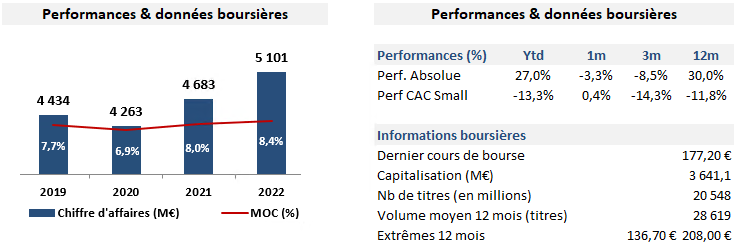

S’agissant de la rentabilité, même si le groupe a généré une marge supérieure à 8% en 2022, il a selon nous le potentiel de dépasser les 10% à brève échéance. Et les facteurs d’amélioration sont nombreux : synergies issues des acquisitions ; prix qui augmentent plus vite que l’inflation salariale ; discipline plus forte que par le passé concernant la rentabilité des nouveaux contrats ; et des économies de couts à tous les niveaux, notamment sur le parc immobilier. L’exécution de cette feuille de route menée par Cyril Malargé, le nouveau directeur général du groupe, commence d’ailleurs à se traduire dans les chiffres. Et le meilleur reste encore à venir selon nous.

Malgré de fortes perspectives de croissance bénéficiaire sur les 3 prochaines années et un profil relativement résilient grâce à sa forte exposition au secteur public et à sa forte exposition aux métiers de l’applicatif, le groupe reste injustement valorisé à nos yeux. Le bilan est sain avec un ratio d’endettement inférieur à 1x l’Ebitda, d’autant que le groupe ne devrait plus avoir de dettes d’ici moins de 3 ans, laissant la place à de futures acquisitions relutives.

Avec une capitalisation de 3,6 Mds€ au cours de 177€, et bien que le cours de bourse ait progressé de plus de 25% depuis le début de l’année, le multiple EV/Ebit 2024 est de seulement 6,3x et le free cash-flow offre un rendement supérieur à 10%.

Dans un contexte macro-économique compliqué, cette belle valeur moyenne offre selon nous un très beau couple rendement/risque.

C'est tout pour aujourd'hui. Merci pour votre lecture. Si vous souhaitez suivre Le Zapping des smalls et échanger avec nous, retrouvez-nous sur Twitter et Linkedin.